ѕосле прибавки в июле колоссальных 528 тыс. новых рабочих мест рынок труда —Ўј, казалось, почти окончательно вернулс€ на Ђдоковидныеї уровни. ƒл€ американского ÷ентробанка такой неожиданный подарок оказалс€ очень даже ко двору. ¬едь сильный рынок труда и рецесси€ экономики несовместимы. » если о Ђтехническойї рецессии в —Ўј начали говорить сразу после выхода данных о снижении ¬¬ѕ второй квартал подр€д, то показатели июльского NonFarm Payrolls стали веским аргументом, опровергающим падение американской экономики. ќ чем финансовые политики уже успели неоднократно напомнить.

ѕри этом, начина€ с выступлени€ главы ‘–— на симпозиуме в ƒжексон-’оуле в прошлую п€тницу и в продолжении всей последующей недели вплоть до сегодн€шнего дн€, рынку давалс€ четкий сигнал о дальнейших намерени€х регул€тора. ƒжером ѕауэлл настойчиво предупредил, что, хот€ контроль над инфл€цией с помощью более высоких процентных ставок, более медленного роста и более м€гких условий на рынке труда нанесет ущерб домохоз€йствам и предпри€ти€м, Ђнеспособность восстановить ценовую стабильность будет означать гораздо большую больї.

ј президент ‘–Ѕ ‘иладельфии ѕатрик ’аркер за€вил, что нужно методично придерживатьс€ Ђ€вно ограничительной позицииї, и регул€тор сделает Ђвсе возможное, чтобы вз€ть инфл€цию под контрольї. ѕри этом ’аркер отметил, что дл€ контрол€ над инфл€цией, Ђвозможно, ‘–— может рискнуть рецессиейї. ѕоэтому дл€ ÷ентробанка —Ўј проблемой є1 €вл€етс€ борьба с инфл€цией Ц с нынешних 8% она должна вернутьс€ к приемлемым и нейтральным 2%. ƒл€ достижени€ этой цели регул€тор монетарной политики готов пойти на замедление экономики и на ухудшение рынка труда.

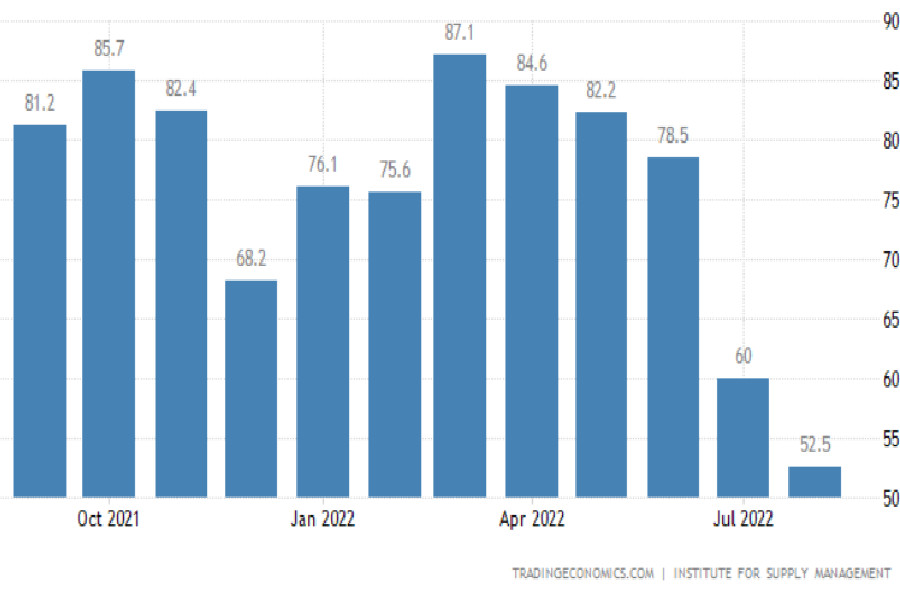

”плаченные производственные цены ISM —Ўј

слову, вчерашн€€ производственна€ статистика уже продемонстрировала некоторые признаки замедлени€ экономики. јвгустовский индекс производственной активности (ISM) осталс€ на уровне июл€ Ц 52.8 пункта. ј вот ценова€ составл€юща€ ISM снизилась с 60.0 до 52.5 пункта. ѕричем этот показатель стал самым низким с июн€ 2020 года!

ѕохоже ли это на так называемую м€гкую посадку Ц идеальное развитие событий дл€ ‘едрезерва? ќпределенно, да. ѕовли€ет ли ISM в промышленности на €стребиную позицию ÷ентробанка? —ам по себе Ц определенно, нет. —лишком много и часто за последние несколько недель повтор€лась одна и та же мантра, которую снова озвучил накануне п€тницы глава ‘–Ѕ јтланты –афаэль Ѕостик. ѕо словам политика, дл€ снижени€ ценового давлени€ Ђ‘едеральный резерв должен замедлить экономикуї, и в этом плане Ђпо-прежнему много работыї.

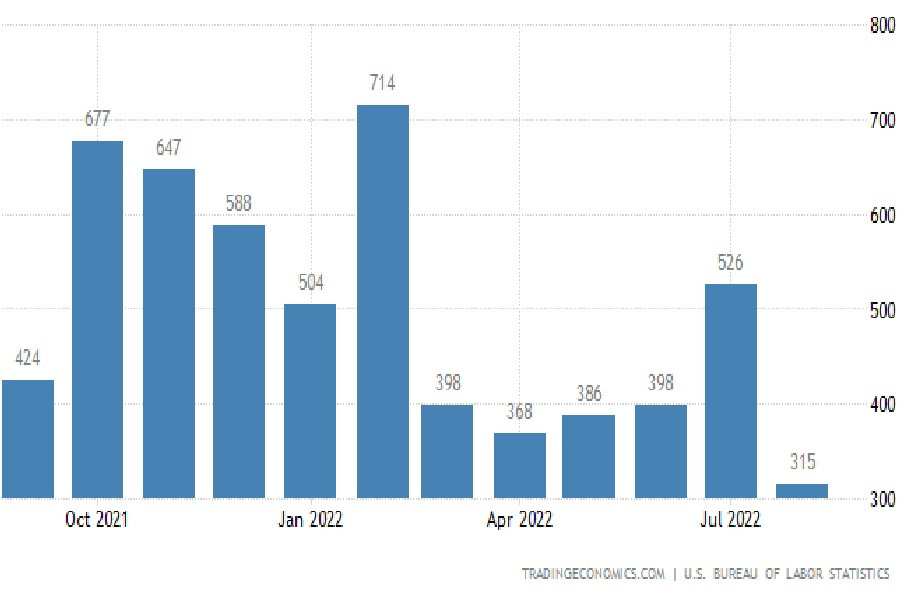

Ќесельскохоз€йственные платежные ведомости —Ўј

„то ж, суд€ по состо€нию рынка труда в августе, снижение и экономическое замедление в —Ўј действительно имеет место. —огласно опубликованному сегодн€ отчету NonFarm Payrolls, в августе 2022 года экономика —Ўј увеличила количество рабочих мест на 315 тыс., что €вл€етс€ наименьшим приростом рабочих мест с апрел€ 2021 года по сравнению с пересмотренными в сторону понижени€ 526 тыс. в июле.

“ем не менее эти цифры превзошли рыночные прогнозы в 300 тыс. и по-прежнему говор€т о широком найме сотрудников во многих секторах экономики. —ледует также сделать скидку на тот факт, что как самый попул€рный мес€ц дл€ отпуска август исторически €вл€етс€ более слабым мес€цем дл€ зан€тости.

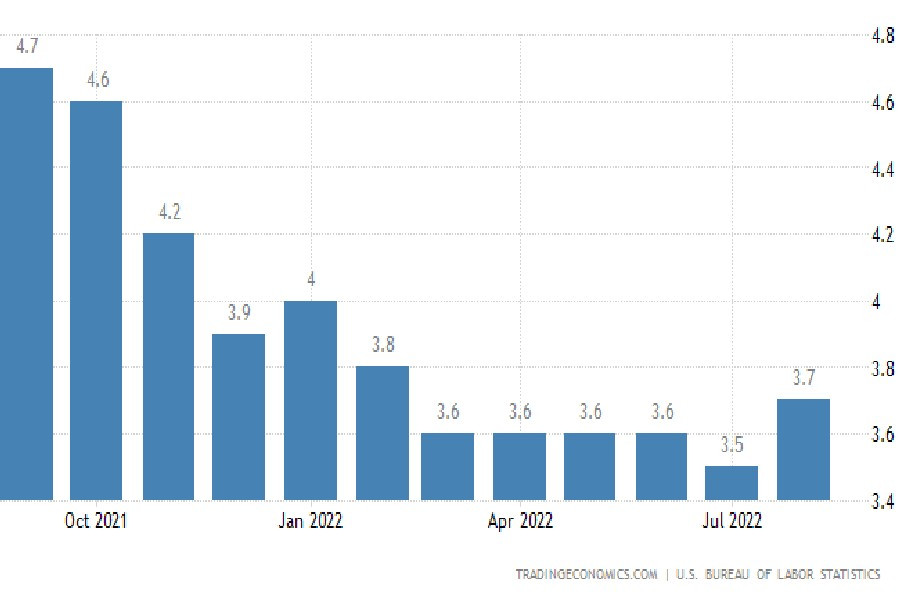

”ровень безработицы в —Ўј

Ѕезработица в —Ўј выросла в августе до 3.7% Ц самого высокого уровн€ с феврал€ и выше прогнозов (3.5%). „исло безработных увеличилось на 344 тыс. Ц до 6.014 млн человек, а уровень зан€тости подн€лс€ на 442 тыс. Ц до 158.732 млн. ћежду тем уровень участи€ в рабочей силе с июльского показател€ 62.1% в августе увеличилс€ до 5-мес€чного максимума Ц 62.4%. Ётот индикатор, напомним, показывает долю активного населени€, которое работает или находитс€ в поисках трудоустройства.

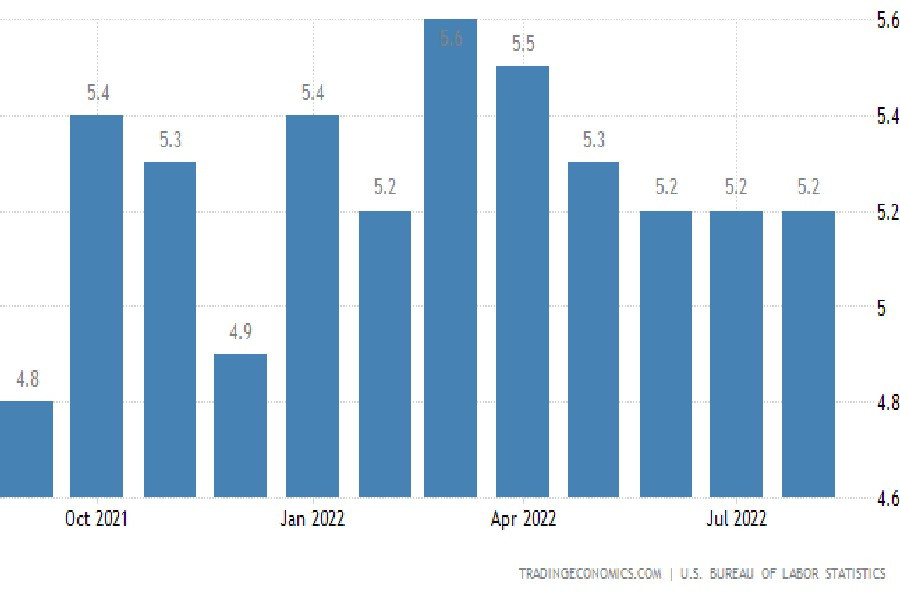

—редн€€ почасова€ зарплата в —Ўј (г/г)

√одова€ инфл€ци€ заработной платы, измер€ема€ средней почасовой заработной платой, осталась в августе такой же, какой была в июле, Ц на уровне 5.2% (прогнозы Ц 5.3%).

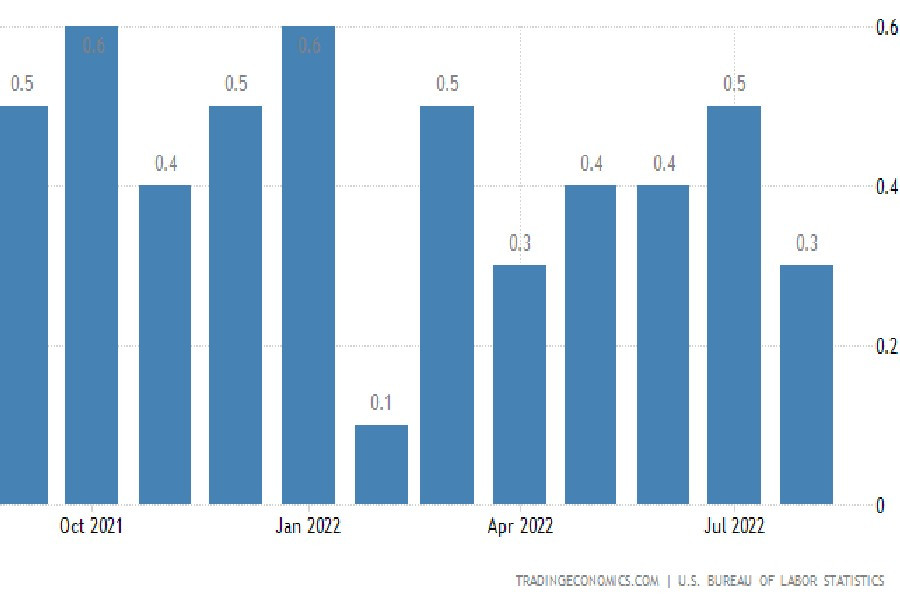

—редн€€ почасова€ зарплата в —Ўј (м/м)

¬ то же врем€ средн€€ почасова€ заработна€ плата в мес€чном исчислении хот€ и выросла на 0.3%, но снизилась по сравнению с июльским показателем 0.5%, а также оказалась меньше прогнозов (0.4%).

слову, о прогнозах

ќпросы агентства Reuters называли цифру найма в августе на уровне 288 тыс, а опубликованные в среду предварительные данные по зан€тости от ADP показали, что число в августе количество рабочих мест выросло всего лишь на 132 тыс. Ќапомним, что ранее из-за плохого соответстви€ официальным NonFarm Payrolls доклады ADP были приостановлены на июнь и июль дл€ уточнени€ методологии сбора данных. „то ж, методологи€, как видим, по-прежнему хромает.

ј вот €стребиный настрой ‘–— на агрессивное повышение ключевой ставки, скорее всего, останетс€ таким же стойким. онечно, данные NonFarm Payrolls несколько ослабл€ют давление на FOMC, однако фьючерсы на 75-процентное повышение составл€ют высокие 70%. ј в целом, августовский NFP оказалс€ таким, каким его и хотел видеть ÷ентробанк —Ўј:

- сильный общий прирост зан€тости;

- увеличение уровн€ участи€ в рабочей силе (”–—);

- рост безработицы (в том числе за счет ”–—);

- снижение роста зарплаты.

ѕричем последний параметр (снижение роста зарплаты) €вл€етс€ ключевым барометром инфл€ции, и он также сработал в пользу ‘–—.

ƒоллар —Ўј

ќднако напомним, что по озвученным FOMC планам, предстоит еще многое сделать, чтобы охладить экономику —Ўј. ѕоэтому доллар, который неизменно укрепл€етс€ на ожидани€х ‘–—, будет чувствовать себ€ уверенно и в дальнейшем Ц вплоть до решени€ по ставке 21 сент€бр€.

Ќа самом деле факторов дл€ роста американской валюты несколько, и все они продолжают работать:

- —роки и уровень ужесточени€ денежной политики в —Ўј.

- Ёнергетический и геополитический кризис в ≈вропе.

- ѕроседание экономики ита€ (строгие карантинные меры, приостановление работы некоторых производств, проблемы на жилищном рынке и др.).

- ¬ысока€ волатильность на рынках, уход инвесторов из рисковых активов в доллар-убежище.

Ќепосредственно после выхода данных NonFarm Payrolls индекс доллара —Ўј снизилс€ на первоначальной реакции Ц до 109.18 пункта. ќднако это по-прежнему уровень 20-летних максимумов, и, похоже, что завевонные высоты американска€ валюта сдавать не собираетс€. Ќапомним, что, по словам ƒжерома ѕауэлла, денежную политику в —Ўј необходимо сохран€ть жесткой на прот€жении некоторого времени. » не исключено, что доклад по зан€тости в августе еще больше укрепил перспективу ‘–— продолжать повышать ставку по-крупному Ц на 75 базисных пунктов в сент€бре и далее.